急な出費があるときにカードローンはとても便利ですが、「自分でも審査に通ることができるだろうか?」とお金借りる時の審査が不安ていう方も多いのではないでしょうか?

審査に通るのが分かっているなら申し込みしたいけど、審査落ちが不安で躊躇している人は実際とても多いのです。

しかし、大手カードローンのお金借りる審査では、どの会社でも審査方法に共通点が多く、審査で見られているポイントもほとんど同じです。

そこで、審査が不安な人は、まずはどのような審査が行われているのかひと通り知った上で、何が不安なのか整理してみるとよいでしょう。

そうすると、自分の場合は審査に通りそうかどうか、ある程度は客観的に予想できるようになるからです。

この記事ではお金借りる審査がどのように行われているのか、どんなときに審査落ちになるのか、審査を通過させるコツを詳しく解説していますので、ぜひ参考にしてください。

この記事に書いてあること

お金借りる審査が不安、審査に少しでも通りやすくなるためのポイントとは?

お金借りる審査が不安なときは、まず審査で見られるポイントはどのようなところなのかを知っておきましょう。

実際にどのように審査が行われるか把握した上で、審査に通りやすくなるための対策を考えると安心です。

お金借りる審査で見られるポイントとは?

お金借りる審査で見られることを一言で表すと「貸したお金をしっかりと返済できる人かどうか」ということです。

つまり申し込み者に返済能力があるかどうかが最も重要です。

より具体的には、返済能力を評価するために以下のような4つのポイントが見られています。

- どんな仕事をしているか、安定した収入があるか

- どんな住まいに住んでいるか、家族構成はどうか

- 他社ですでに借り入れがあるか

- 過去にローンやクレジットカードで滞納や債務整理がないか

こういった情報をもとに「この人は問題なく返済できそうだ」と判断できれば審査に通過させるというわけです。

安定した収入っていうけど、それって一体いくら?

カードローンの会社が具体的な基準を公開することはありませんが、実際にお金を借りた人の口コミでは、年収100万円程度でも審査に通過したという例はたくさんあります。

一般的に年収の基準が高いのは銀行カードローンですが、アコムやプロミスなど大手消費者金融は年収が低くても審査に通りやすい傾向があります。

消費者金融の口コミでは、アルバイトやパートで月10万円程度の収入でもお金借りることができたという体験談もあるので、収入が低い人でもまずは相談してみるのが得策です。

今のお金借りる審査は属性スコアリングが用いられている

今のお金を借りる審査では、属性スコアリングという手法が用いられています。

属性スコアリングでは、収入だけでなく勤務先の情報や家族構成、他社の利用状況などを総合的に判断します。

そのため、年収がそこまで高くない人でも、

- 現在の住まいの居住年数が長ければ生活が安定していると評価される

- 他社の借入が少なければ返済能力があると評価

してもらえます。

アコムやプロミスなど大手のカードローンでは、こういった属性スコアリングをコンピューターが行っています。

申し込みから最短30分と大変素早い審査回答ができるのは、コンピューターが自動的にスコアリングをして、仮審査結果を瞬時に出しているからなのです。

属性スコアリングとは?

属性スコアリングについてもう少し詳しく説明すると、これは申し込み者の属性情報に点数を付けていき、その点数の合計で融資可能かどうかを判断するという仕組みです。

一般的にカードローンの審査でスコアリングの対象となるのは以下のような内容です。

- 年収

- 雇用形態(正社員、公務員、アルバイトなど)

- 勤続年数

- 家族構成

- 住居形態(持ち家か賃貸か)

- 居住年数

- 他社の借入件数

スコアリングのイメージがしやすいのは、収入についての項目です。

年収が高いほど属性スコアリングの点数が高くなりますし、雇用形態ではアルバイトやパートよりも、公務員や会社員の方が高い点数が付きます。

住居が持ち家で勤続年数が長いと評価が高くなりますし、他社借入は少ない方が評価が高くなります。

スコアリングは総合評価ですので、年収が高ければ必ずたくさん借りられるというわけではありません。

また、勤務形態がアルバイトでも、勤続期間が最低3ヶ月以上あり、他社の借入がなければ、限度額は少額でも審査通過することが多いでしょう。

スコアリングの合計点数が一定のラインを超えると審査通過と判断され、そのラインを超えなければ審査落ちとなります。

属性スコアリングで限度額も決まる

属性スコアリングの結果は、審査の合否判断だけでなく、限度額の決定にも使われます。

たとえば、正社員で勤続年数が長く、持ち家で家族と同居、他社の利用もほとんどないという人は高いスコアになりますので、最初から50万円を超える限度額になることもあるでしょう。

逆にスコアの総合点数が低ければ、まずは限度額10万円からスタートということもあります。

お金借りる審査に通るコツ!借入希望額はできる限り低く!

審査の仕組みがスコアリング方式になっていることを考えると、お金借りる審査に通るには審査のハードルを下げることがコツになります。

ハードルを下げることができれば、スコアリングの合計点がそこまで高くならなくても審査に通過できるからです。

まず第一に審査のハードルを下げるには、借入希望額をできるだけ低くするのがおすすめの方法です。

たとえば、知人の結婚式などで5万円必要というときは、借り入れ希望額は必要最低限の10万円にするとよいでしょう。

他にも使いたいからということで、借入希望額を30万円など多くすると、それだけ審査のハードルが上がってしまいます。

お金借りる審査に通るコツ!電話連絡には真摯な態度で応対!

ローンの審査では担当者から申し込み者への確認電話と、勤務先の在籍確認の電話があります。

担当者からお金を借りる目的や、他社の利用状況などをヒアリングされることがありますが、真摯な態度でしっかり対応することが大切です。

スコアリング審査はコンピューターで行いますが、最終的に融資可能か判断するのは審査担当者です。

計画的に利用できる人なのか、毎月しっかり返済できる人なのかが見られていますので、丁寧に応対して信用してもらうことが大切です。

お金借りる審査に通るコツ!可能な限り借入件数を減らしておく!

可能なら審査の前に他社の借入件数を減らしておくと審査に通りやすくなります。

借入件数を減らすというのは、カードローンやクレジットカードの利用残高を全額支払って、完済するということです。

他社借入があると属性スコアリングで減点されてしまいますし、件数が多いほどマイナスが大きくなります。

たとえば、すでにクレジットカードでキャッシングを複数利用していて、そこにさらにカードローンで借入しようとすると、「お金に困っている人かもしれない」と思われてしまうかもしれません。

しかし、直近で他社を完済した履歴があると、借入や返済を計画的にできる人だと評価されて信用が高まります。

お金借りる審査に不安な人が申し込むべきキャッシング

お金を借りることができるサービスには消費者金融や銀行ローン、クレジットカードなど色々と種類があります。このうち、審査が不安な人が申し込むべきなのは断然、「消費者金融」です。

お金借りる審査が不安な人に消費者金融がおすすめの理由とは?

消費者金融がおすすめな理由は、融資に積極的で、新規ユーザーの獲得に力を入れているからです。

消費者金融は非常に精度の高い審査ノウハウがありますので、少しでも返済能力があると判断した人には積極的に融資をしてくれます。

「初めての人は無利息」という特典があることから分かるように、少数の大口顧客を獲得するよりも、入り口を入りやすくして多くの人に融資して利益をあげようとしているのです。

勤務先がアルバイトだったり他社の借入があるなど審査が不安な人でも、銀行カードローンと比べると審査に通りやすい傾向があります。

お金借りる審査が不安な場合は審査通過率を意識しよう!

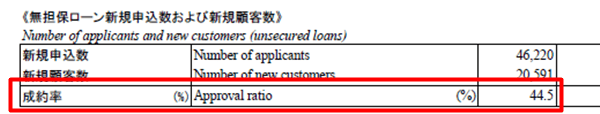

お金借りる審査に不安を感じる人は、カードローンの審査通過率を意識して申し込む会社を選ぶのがおすすめです。審査通過率は、大手消費者金融がホームページで一般公開している月次データから計算することができます。

消費者金融の月次データでは一ヶ月ごとの申し込み件数や成約件数などを表にして公開しています。

中でも「成約件数」とは審査に通って契約した人の数です。

審査通過率は、以下の計算方法で算出することができます。

大手消費者金融の審査通過率は、45%前後になっていることが多いです。

審査通過率ナンバーワン!アコム

大手消費者金融が公表している審査通過率を調べてみると、最もおすすめできるナンバーワンはアコムです。

アコムといえば業界で初めて自動契約機を実用化した会社として有名ですが、現在も業界トップクラスの会社として積極的に融資を行っています。

現在は三菱UFJ銀行グループの会社になっていますので、安心して申し込みできるでしょう。

高審査通過率、顧客対応高評価プロミス

アコムの次におすすめできるのはプロミスです。プロミスでは審査通過率が高いのに加えて顧客対応で評価が高い会社です。

プロミスは三井住友銀行グループの消費者金融なので、こちらも安心して利用できます。

お金借りるための審査に不安!正しく知ろう!カードローンに通らなくなる理由

過去に支払いが遅れたことがある?でもすべてがブラックの条件にはならない!

過去にキャッシングやクレジットカードの支払いに遅れたことがあると、これから申し込むカードローンに影響するのではと不安になりますよね。

しかし、支払いの滞納がすべてブラックにつながるわけではありません。ブラックになりそうで、実は問題ないこともいくつかあるのです。

では、実際にどんなときにブラックになり、どんなときは問題ないのか整理しておきましょう。

自分はブラックだと思い込んでいる?誤解しやすいポイントとは?

自分では信用情報にネガティブな記録が残っていると思っていても、実は審査にそこまで影響しないというのはよくあることです。

つまり本当はブラックではないのに、ブラックだと誤解している状態です。

実際は、ローンの審査に通らなくなるのは、よほど重大な事故情報があるときだけです。

以下に本当は審査に通るのにブラックだと勘違いしやすいポイントを3つ紹介します。

お金借りる審査の不安要素その1:キャッシングの支払期日に遅れたが60日以内に支払いをしている

以前にキャッシングの支払いに遅れたことがあると、そのことが原因で審査落ちになるか不安になると思います。

しかし、支払いの遅れが信用情報に記録されるのは60日を超える延滞です。

たとえば、過去に支払いが遅れたときに1週間や1ヶ月程度の遅れ支払いをしていたなら、今回の審査には影響しない場合も多いのです。

お金借りる審査の不安要素その2:家族や配偶者がブラックである

カードローンの契約はお金を借りる人とカードローンの会社の1対1の契約です。

たとえ家族や親戚、配偶者が重度のブラックだとしても、申し込み者本人以外の信用情報が調べられることはありませんので、審査に影響はありません。

お金借りる審査の不安要素その3:公共料金の延滞をしている

電気やガス代など公共料金の支払いを延滞していたとしても、その件は信用情報機関に記録されませんので、カードローンの会社にはわかりません。

信用情報機関に記録されるのはあくまで金融商品の返済状況だけです。

たとえ滞納で電気やガスが止まっているとしても、金融商品の審査には影響しませんので問題ありません。

ただし、ひとつ注意していただきたいのは、携帯電話料金の滞納です。

携帯電話会社でスマホ端末などを分割払い購入して、その残債が残ったまま携帯電話料金を長期滞納すると、信用情報機関に記録されてローンの審査に影響してしまいます。

お金借りる審査の不安要素の解消!一番確実なブラックかどうかの確認方法とは?

もし過去に利用したローンやクレジットカードで支払いが遅れた記憶があるなら、自分の信用情報がどうなっているか調べることができます。

信用情報機関の記録がどうなっているか調べる方法は個人信用情報機関のホームページから信用情報の開示請求をするというものです。

お金を借りる審査は3つ信用情報機関の情報が利用される

日本には以下の3つの信用情報機関があります。

・JICC(消費者金融)

・CIC(クレジットカード会社、信販会社)

・KSC(銀行、信用金庫)

カードローンやキャッシング、クレジットカードの審査では、この3つの信用情報機関に記録されている履歴が調査されます。

お金借りる審査に不安なら信用情報開示請求をしよう!

お金を借りる審査に不安があるなら、思い切って信用情報の開示請求をするのが最も安心できる方法です。

たとえば、過去に消費者金融は利用したことがなく、クレジットカードの支払いで遅れたことがあるなら、CICで開示請求してみましょう。

開示手数料が千円程度かかりますが、信用情報がどのようになっているか調べてから、消費者金融に申し込みするかどうか決めることができます。

CICの情報開示の方法

step

1ご利用前の確認

まず「お手続き前の確認事項」をご確認ください。確認事項(インターネットの利用環境・お届の電話番号・開示料金を支払うクレジットカードの確認)

step

2受付番号の取得

申し込みの際「受付番号」を取得します。※クレジット契約で利用した電話番号(固定電話・携帯電話)からおかけください。

step

3お客様情報の入力

取得した受付番号をここで入力します。※STEP2・STEP3は1時間以内に操作が必要

step

4開示報告書の表示

PDFファイルをダウンロードしてください。印刷もできます。

お金借りる審査に通らない原因になる可能性のあることとは?

次に、カードローンの申し込みのしかたで審査落ちにつながるケースを紹介します。

これらの注意点を確認してから申し込めば、単純なミスで審査落ちになるのを防ぐことができるでしょう。

- 年収の3分の1以上の申し込みをしている

- 申込条件から外れている

- 勤続年数が短すぎる

- 短期間で複数の申し込み

- 申し込み内容に虚偽、単純ミスがある

- 連絡メールを見落としている

お金借りる審査に通らない原因1:年収の3分の1以上の申し込みをしている

借入希望額の決め方として、自分の年収の3分の1以内に抑えることが大切です。

これは、アコムやプロミスなど消費者金融やクレジットカードのキャッシングでは、法律のルールで年収の3分の1以上の貸付が禁止されているからです。

銀行ローンでは法律の上限はありませんが、やはり年収の3分の1が無理なく返済できるラインと考えられています。

たとえば、仮に年収が180万円の人がいたとすれば、その人の年収の3分の1は60万円です。他社からすでに30万円借りているなら、借入希望額は30万円以内におさめるのがベストです。

お金借りる審査に通らない原因2:申込条件から外れている

カードローンの申込み条件から外れていると審査に通過することはできません。

ほとんどのカードローンでは、20歳以上などの年齢の条件を満たして、申込者本人に安定収入があることが申込条件になります。

もし現在収入がないなら、アルバイトをするなどして安定収入を稼ぐようになってから申し込みするようにしましょう。

お金借りる審査に通らない原因3:勤続年数が短すぎる

勤務先の勤続年数が短すぎると審査落ちになることがあります。

入社したばかりでは安定収入とは言えず、仕事に馴染めずすぐにやめてしまうと、借りたお金を返済できなくなるからです。

カードローンの審査に通るには最低でも3ヶ月以上、できれば6ヶ月以上の勤続期間が必要です。

お金を借りるのを急いでいないなら、勤続年数が半年以上になるまで待ってから申し込みするのも一つの方法です。

お金借りる審査に通らない原因4:短期間で複数の申し込み

審査に通るか不安なときは、審査落ちに備えて複数の会社に申し込みしたくなるかもしれませんが、これは逆効果になってしまいます。

ローン商品の利用状況が記録される信用情報機関には、ローンやクレジットカードに申し込みをしたということも記録されるようになっています。

短期間に複数の会社に申し込むと、お金に困っている人と判断されてしまい、審査落ちになってしまいます。

カードローンの申し込みは1度に1社ずつにして、1ヶ月の間に最大2社までとしましょう。

お金借りる審査に通らない原因5:申し込み内容に虚偽、単純ミスがある

カードローンの申し込みでは名前や住所などのほか、年収や勤務先の情報、他社の利用状況などを記入します。

審査に通過できるか不安なときは、つい年収を多めにしたり他社の利用を少なめに記入したくなりますが、虚偽の申告は審査落ちにつながりますので、正しい情報を間違いなく入力しましょう。

他社の借入状況は信用情報機関に記録されていますし、勤務先については在籍確認が行われますので、虚偽の内容を記入するとバレてしまいます。

注意ポイント

嘘をつくつもりはなくても、入力ミスをしてしまうと虚偽の申告と判断されてしまう可能性がありますので注意してください。

お金借りる審査に通らない原因6:連絡メールを見落としている

大手カードローンの審査ではネットで申し込みをしてその後は電話やメールでやり取りをするという流れが一般的です。

審査結果の連絡もメールで入ることが多いため、折角、審査が通っていても、申込をした会社からのメールが迷惑メールフォルダに入ってしまったりして見落としてしまっている可能性も考えられます。

実は審査に通っているのに、その連絡に気付いていない・・・なんて残念なことが無いようにしたいですね。

メールの受信設定を確認したり、迷惑メールフォルダに入ってしまっていないか確認するようにしましょう。

安定した収入があるのにお金借りる審査に落ちる理由とは?

お金借りる審査では年収が高く収入が安定しているほど評価が高くなりますが、安定収入があるのに審査に落ちてしまうこともあります。

収入はしっかりとあるのに審査落ちになるときの原因を解説します。

過去に債務整理をしているとお金借りる審査には通らない

もし個人信用情報機関に債務整理をした記録が残っていると、お金借りる審査に通ることはできなくなります。

債務整理は、契約どおりにお金を返すことができなかったというネガティブな実績があることになりますので、ローンの審査では致命的です。

ただし、債務整理の記録は永遠に残るわけではなく、一定期間経過すると信用情報期間から消えることになっていますので、記録が消えていれば審査に通過することがあります。

債務整理の情報が残る期間とは?

個人信用情報機関には債務整理の情報は5年~10年間保存されます。

逆に考えれば10年を超える期間が経過すれば債務整理の記録は消えるということです。

記録は消えた場合は、債務整理した会社とは別の会社に申し込めば、審査に影響しないということになります。

過払い金請求をしたことのある会社、関連会社に申し込んでいる

消費者金融では2006年の貸金業法の改正でグレーゾーン金利が禁止されましたので、それにともなって過払い金請求をしたことがある人もいるでしょう。

過払い金請求をすること自体は悪いことではないのですが、そのことが消費者金融の社内に記録として残りますので、その会社に再び申し込むと審査に通過できない可能性があります。

過払い金請求をしたことがある会社とその関連会社は避けて、まったく別の会社に申し込んだ方が安心です。

たとえば、過去にアイフルでお金を借りたことがあり、その後過払い金請求をした経験があるなら、今回はアイフルは避けて、アコムやプロミスなど別の会社に申し込むようにすると安心です。

【恐怖】お金借りる時の審査が不安で躊躇しちゃう!あなたへの道標!まとめ

カードローンの審査基準は一般には公開されていませんし、申し込みをする会社によっても基準が違うので、申込者の不安は募ります。

しかし、多くの会社が同じような審査システムを導入していますので、審査落ちする原因はそこまで多くはなく、ある程度、決まったパターンに分けられます。

ここでお伝えした「審査に落ちる原因」に当てはまらないなら、安心して申し込みできるようになるでしょう。

カードローンの会社としても、計画的に利用して、きちんと返済できる人にはどんどんサービスを利用してもらいたいと考えています。

お金を借りたいけど審査が不安な人は、ぜひ今回の内容を参考にしていただき、問題ないかどうかチェックしてみてください。